11月29日,梦金园如愿在港交所挂牌上市,发行价为每股12.00港元,首日高开高走,成交额一度达1.55亿港元,换手率高达47.1%。然而好景不长,12月3日至6日,公司股价便一路震荡下跌,截至发稿日收盘录得11.60港元/股,已然破发。

同样被资本市场“用脚投票”的黄金珠宝公司还有周大福。从2024年初至今,公司总市值已蒸发超460亿港元,最新股价仅为历史最高点的41.1%。近日,周大福发布2024/2025财年中期业绩报告,愁云惨淡的数据为不甚明朗的前景再次蒙上阴霾。

据财报披露,截至2024年9月30日止六个月内,周大福实现总营收394.08亿港元,同比缩水逾20%;归属公司股东应占溢利约25.30亿港元,较2023/2024财年同期几乎“腰斩”。中国内地、港澳及其他地区零售点营业额同比分别减少18.8%、27.9%,存货周转天数与2024财年末相比延长了整整171天。

内地市场同店销售销量三连降 近半年平均每周关闭17家门店

金价飙涨,金店遭殃。

尽管周大福强调2025上半财年营收、净利双降,主要是因为期内国际金价剧烈波动,以致重估黄金借贷合约产生亏损。但对比多项关键经营指标不难发现,在宏观经济不稳定和金价持续处于高位的双重夹击下,非必需消费品黄金珠宝卖不动是不争的事实。

结合往期财报数据来看,2021上半财年至2025上半财年,周大福在中国内地的营业额占比稳定在80%以上,为公司经营溢利贡献值接近90%,直营和加盟门店约占总门店数量98%。换而言之,内地是周大福的“主战场”。

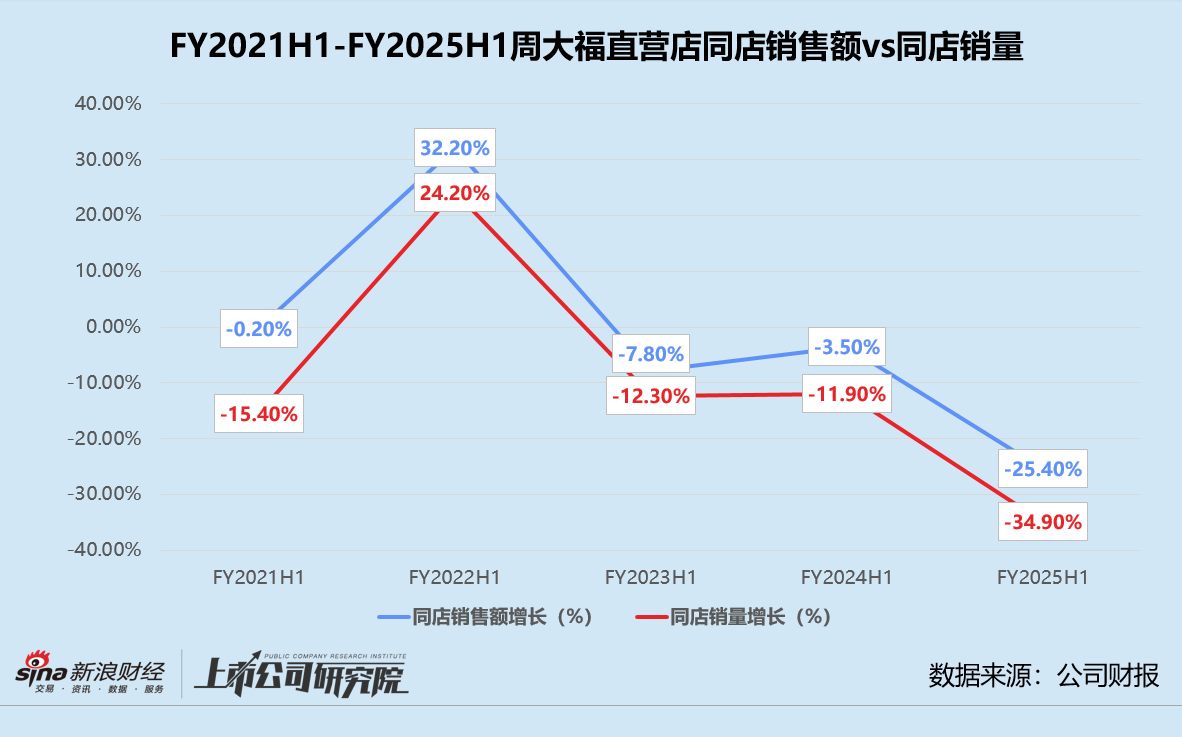

而大本营连年失守,正是周大福业绩恶化的关键原因。报告期内,公司在中国内地的直营店同店销售额同比下降25.4%,同店销量则显著下降34.9%,两项指标自2023上半财年以来连续三年负增长,且降幅呈扩大趋势。加盟门店的表现也差强人意,2025上半财年同店销售额和销量分别减少19.6%、31.8%,销售额近三个财年已累计下跌25.8%。

细究同店销售产品结构,周大福在内地市场的黄金首饰及产品,虽然同店平均售价同比提升14.5%,但整体销量下降了35.3%。2025财年第一季度和第二季度,其同店销售额分别锐减27.9%、24.7%。毛利率更高、但保值率相对更低的珠宝镶嵌首饰,平均售价由8000港元涨至8900港元,销量却同样遭遇高双位数下滑34.4%,导致同期销售额大幅减少31.7%、27.6%。

销量、收入承重压,周大福不得不通过闭店断尾求生。

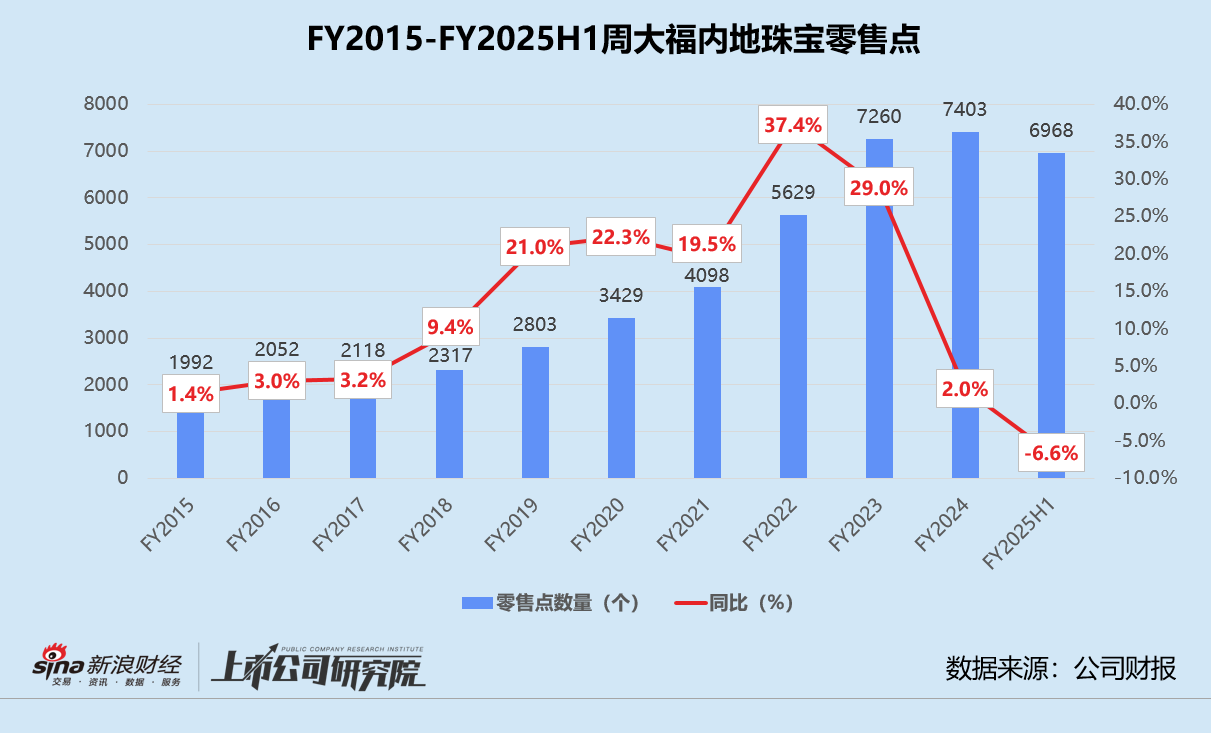

据中期财报显示,截至2024年9月30日,周大福内地零售点共计7205个,其中珠宝零售点为6968个,约占比96.7%。近半年内,公司在内地市场共关闭了405个珠宝零售点,约为2024财年关闭零售点总数的96.0%,平均每周至少关闭17家线下门店。报告期内,周大福内地珠宝零售点净减少了239个,这是自2015财年以来首次出现零售点净减少的情况。

若按城市来看,三线、四线及以下城市净减少的珠宝零售点合计130个,约占上半财年净关闭门店总数的54.5%;按运营模式来看,被裁撤的珠宝零售点中,约97.1%为加盟门店;按店铺类型来看,位于购物中心和百货公司之外的其他珠宝零售点位,缩减数量约占比53.9%。

对着老铺黄金抄作业 放弃下沉改走高端路线?

事实上,周大福并非是唯一一家业绩遇冷的黄金珠宝公司。

同在港股上市的六福集团2025上半财年总营收和净利润分别同比减少27.8%、53.9%。2024年1-6月,周生生两项指标亦分别较2023年同期下降13.0%、36.4%。梦金园虽然营收保持微弱增势7.1%,但净利润骤降54.5%,陷入增收不增利的窘境。只有老铺黄金在同行中一枝独秀,报告期内营收、净利润激增148.3%、198.8%,股价较发行价翻了近5倍。

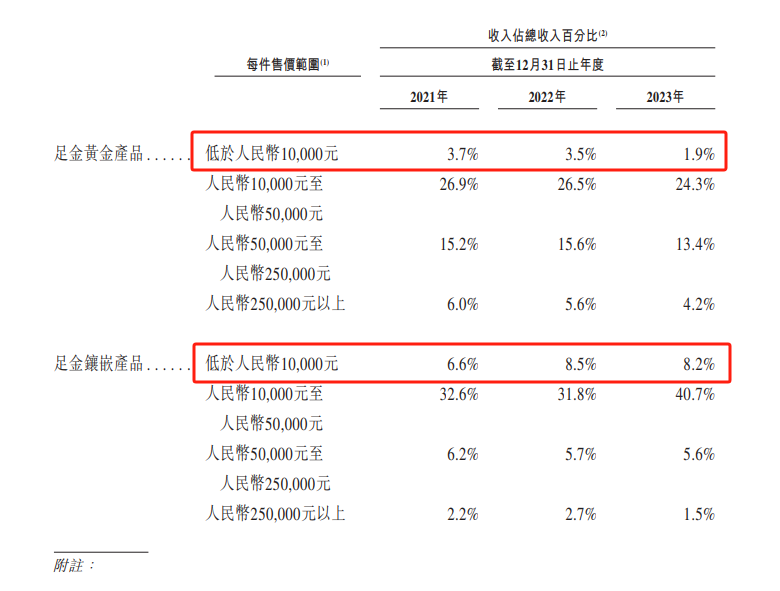

老铺黄金之所以能逆势上扬,一定程度上得益于其高溢价、奢侈品的定位。据招股书显示,公司发展至今只有33家自营门店,主要开设在一线或新一线城市的SKP、万象城等高端商业中心,目标客户为购买力较强的高消费人群。2023年,老铺黄金定价在1万元以下的足金黄金产品和足金镶嵌产品收入仅分别占总收入1.9%、8.2%。所有产品“一口价”按件售卖,保证了公司毛利率长期超过40%。

相较之下,原本锚定中高端市场的周大福,为了在内地市场快速跑马圈地,2018-2019年高举高打地启动了“新城镇计划”。公司授权指定省级代理商按照统一管理制度和流程标准,向低线城市拓展加盟店,加速渠道下沉扩张,以拓展更广泛的消费群体。

2019-2023财年,周大福内地珠宝零售点(不包括店中店和店内专柜)平均增速达25%左右。其中,三线、四线及以下城市净新增零售点占比约在45%-50%之间,加盟模式净新增零售点约占90%。不过随着经济进入下行周期,普通消费者对于非必要支出更加谨慎,薄利多销的策略似乎进入瓶颈,难以继续推行。

2024财年,周大福在内地下沉市场开城拓店的速度明显放缓,三线、四线及以下城市净新增珠宝零售点31个,而2023财年同指标为709个。加盟零售点净新增122个,甚至不足2023财年同指标的9.0%。2025上半财年,公司更是大刀阔斧地砍掉了位于下沉市场非核心商圈的加盟门店,为后续品牌向上转型留出余地。

据中期财报披露,报告期内,周大福为VIP顾客策展多场专属的高级珠宝鉴赏会;推出标志性的周大福传福系列产品,平均单价基本都在万元以上,4月至9月零售值突破15亿港元;首家全新概念店在香港中环皇后大道开幕,并举行Rouge the City沉浸式展览。公开报道显示,2025年周大福还将在上海打造一间五层楼高的旗舰店,占地面积近750平方米。

如此种种,都是公司为品牌高端化做出的努力,但实际效果如何仍有待观察。中期业绩发布后,花旗银行、国泰君安、招银国际、华泰证券和摩根士丹利等多家券商投行纷纷下调周大福的目标股价至7-10港元区间。周大福自身也主动降低了对2025财年至2027财年的盈利预期,预计归母净利润将分别为66.85亿港元、72.33亿港元和79.91亿港元,增长乏力的局面或还将持续一段时间。