几天前,上海重塑能源集团股份有限公司在港交所挂牌上市,这意味着国内迎来第四家以氢能为主营业务的上市公司。

然而,重塑能源的业绩并不理想。自2021年以来连续亏损,截至2024年5月,亏损额累计超20亿元人民币。今年前五个月,重塑能源仅交付11台燃料电池系统,较2023年同期的85台减少87%。

面对这样严峻的局面,也不难理解重塑能源为何一直走得如此艰难。

在上市当天,重塑能源开盘报148.90港元,盘中最低价报145.10港元,跌破发行价。截至昨日收盘,重塑能源报145.9港元,仍未回到开盘价。

扭亏遥遥无期,现金流压力渐增

招股书显示,在过去的2021年、2022年、2023年和2024年前五个月,重塑能源的营业收入分别为人民币5.24亿、6.05亿、8.95亿和0.13亿元,相应的净亏损分别为人民币6.54亿、5.46亿、5.78亿和4.09亿元,亏损额有逐年上升的趋势。

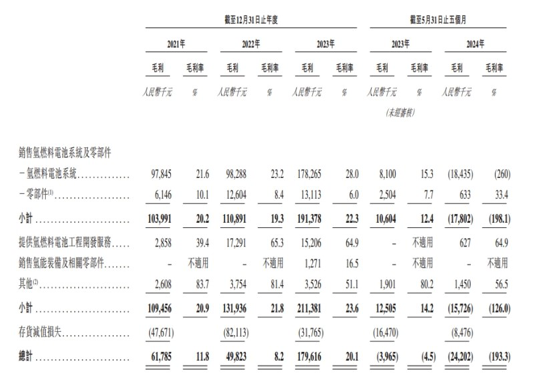

亏损的背后是如同“过山车”般的毛利率。重塑能源2023年氢燃料电池系统的毛利率为28%,而到了2023年上半年,毛利率降为-260%。造成这一结果的主要原因是开工率低下,导致单位产品分摊的折旧、摊销费用过高。

比亏损更可怕的是亏现金流。

招股书显示,重塑能源截至2021年、2022年及2023年12月31日以及2024年5月31日,贸易应收款项及应收票据以及合约资产(扣除减值)分别为12亿元、15亿元、20亿元及19亿元,分别占截至同日总资产的47.8%、36.7%、50.0%及51.4%,应收账款占比逐渐升高。

应收账款和应付账款的时间差也有拉大的趋势。尤其是2021年、2022年及2023年,贸易应收款项周转天数分别为909天、1029天及866天。而2021年、2022年及2023年的贸易应付款项及应付票据周转天数分别为501天、435天及325天。如果贸易应收款项周转天数与贸易应付款项及应付票据周转天数不匹配程度加剧,将会进一步加剧流动资金风险。

实际上,氢能产业的市场热度也没有想象的那么大。虽然氢燃料电池市场订单交付有一定的季节性,下半年一般是交付旺季,但今年重塑能源的交付情况格外寡淡。2021年、2022年、2023年及截至2024年5月31日止五个月,重塑能源提供的搭载燃料电池电堆的燃料电池系统销量分别为639台、790台、1234台及11台。招股书显示,2021年、2022年、2023年及截至2024年5月31日止五个月,氢燃料电池系统的利用率分别为27.2%、26.5%、35.1%及0.1%。5个月只有11台交付,数据“少得可怜”。

“市场根本就还没有形成,就想着摘果子”,业内人士认为,当前,国内氢能产业发展正处在降本增效、技术创新以及协同推进的初期探索阶段,氢能产业链上下游协同联动效果还未完全显现出来,氢能汽车处于“起步”“爬坡”阶段,行业市场空间有限、应用场景少。

中汽协数据显示,2023年,全国氢燃料电池汽车总产销量分别只有5631辆和5791辆,而为这些车辆提供燃料电池系统的厂商却多达上百家。厂商普遍面临巨额应收账款长期未结的问题,这个市场回报无法快速兑现。

(重塑能源近年来毛利及毛利率)

扩产吸金黑洞,毛利率低于同业

目前,重塑能源的业务策略需要大量的资金。招股书显示,重塑能源计划扩大氢燃料电池系统及氢能装备的产能。氢燃料电池系统方面,计划将燃料电池电堆的年产能扩大至约20000台及将膜电极的年产能扩大至600万片,还计划将双极板的产能提升至设计年产能约300万片。此外,还打算建立新的生产设施,以扩大氢能装备的产能。

重塑能源的业务及未来战略属资本密集型,需要大量投资以进行研发、提升产能、产品推广和营销。随着提升产能和运营,亦可能需要大量资金用以维护物业、厂房及设备,而相关成本可能超出预计。也因此,重塑能源此前的IPO之路,屡败屡战。

值得注意的是,重塑能源的大部分收入来自数量有限的客户。2021年、2022年、2023年及截至2024年5月31日止五个月,向五大客户的销售分别占总收入的约75.0%、71.7%、69.3%及58.2%,来自最大客户的收入分别占相关年度/期间总收入的22.4%、22.2%、29.2%及38.9%。对大客户的依赖没有出现显著下降的迹象。

虽然,2023年重塑能源已售氢燃料电池系统总输出功率位居中国氢燃料电池系统市场第一,但其毛利率甚至低于同业水平。重塑能源2021年—2023年的毛利率分别为11.8%、8.2%、20.1%,盈利水平明显低于同行亿华通,亿华通近三年的毛利率分别为37.9%、38.4%、32.5%。

业内人士表示,在这种背景下,如何让自身资金链不断裂,是生死攸关的。