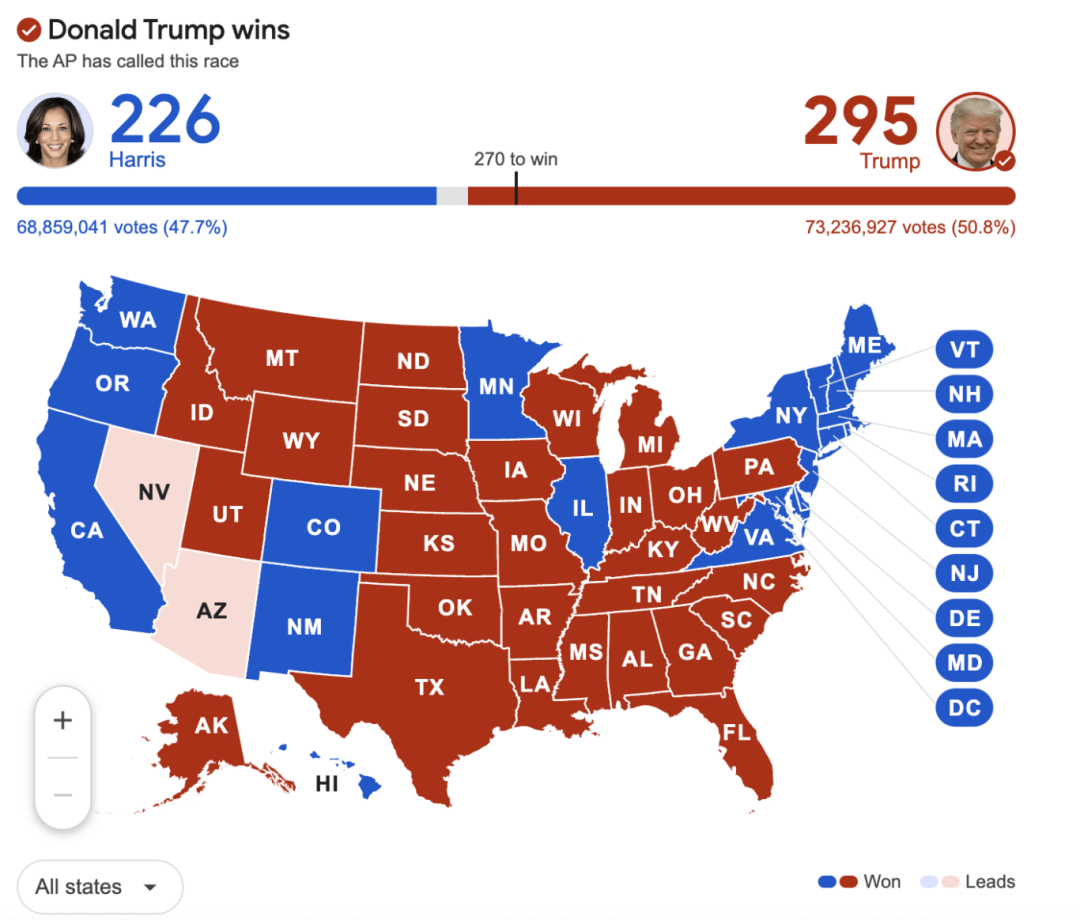

美国大选尘埃落定,随之而来的是全球局势的不明朗。唐纳德·特朗普再度入主白宫,他主张美国优先、制造业回流、增加关税等,这势必为中国家居企业出海进程增加了新的挑战与不确定性。

面对错综复杂的国际贸易环境,中国家居企业如何在风云变幻中寻找稳固的立足点?又该如何制定应对策略,以应对未来的挑战与机遇?

特朗普2.0时代

家居企业出海将迎来哪些挑战

① 打关税牌 出口成本激增

特朗普在竞选期间多次宣传一旦当选,将对所有进口至美国的商品征收10%~20%的关税,而且在今年的美国共和党竞选党纲中,纳入了取消中国最惠国待遇的法案。一旦真的取消中国最惠国待遇,最终美国对中国平均关税可能高达 60%。

高关税最为直接的负面影响就是,增加了出口商品的成本,严重压缩卖家获取的利润空间。知名经济学者、工信部信息通信经济专家委员会委员盘和林认为,中国跨境电商和品牌出海可能在短期内因加税问题遭受打击。

② 加剧贸易战摩擦 全球供应链调整加速

特朗普政府的单边主义贸易政策可能通过加征关税、限制进口等手段进一步打击中国产品,进而引发贸易战。这将加剧中国企业在全球拓展的难度,提升运营成本和供应链风险。同时,特朗普推动制造业回流,减少对海外供应链的依赖,将直接冲击中国企业在美国的供应链,迫使其重新评估生产布局或寻觅新的供应链合作伙伴。

危中也有机

有何破局之策

今年“出海”是家居业的热词之一。海外市场也成为了内需疲软之下的强劲增长引擎,2024前三季度恒林股份、永艺股份、致欧科技、乐歌股份等出口导向性企业营收实现了大幅增长,分别为35.24%、35.58%、38.49%、48.03% 。

进入到特朗普2.0时代,中国企业的出海策略需要灵活调整以应对不断变化的国际环境。

① 市场多元化布局

面对美国市场的未来不确定性,中国出海企业有必要加大力度开拓其他地区市场,如东南亚(新加坡、马来西亚等)、中东、非洲等新兴市场,以寻求分散风险并找到新的增长点。

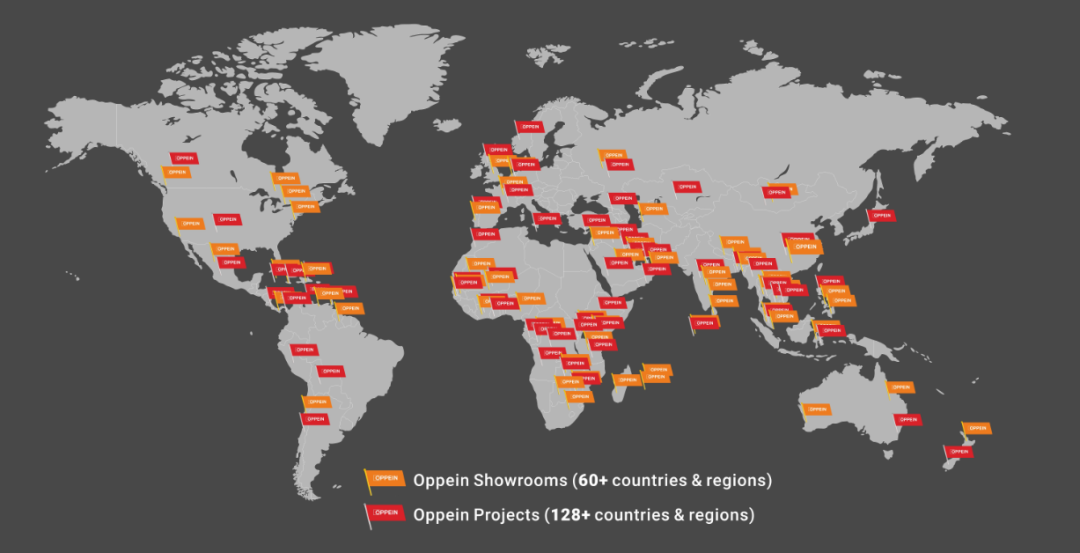

欧派家居

布局60+个国家与地区

产品出口128个国家与地区

2004年,欧派第一家国外专营店美国洛杉矶店开业,并在同年将产品出口到美国、日本、加拿大、澳大利亚等二十多个国家和地区。随后欧派从产品出海过渡到品牌出海,并建立起庞大的海外销售网络。

目前欧派在欧洲—英国、法国、葡萄牙,美洲—美国、加拿大、巴拿马,中东—沙特、阿联酋、阿曼、科威特,亚洲—马来西亚、新加坡、菲律宾,澳大利亚、新西兰等60多个国家和区域开设海外零售展厅。数据显示,截至2024年6月底,全球范围内,欧派的直营店与经销商展厅数量超8300间。

索菲亚

品牌经销商+工程大宗业务

覆盖全球20+国家

索菲亚通过高端零售、工程项目和经销商等形式,持续布局海外市场。截至目前,索菲亚已拥有27家海外经销商,覆盖了美国、加拿大、澳大利亚、新加坡、越南和泰国等20多个国家,并与顶级开发商和承包商合作,为全球超过30个国家和地区的客户提供一站式全屋定制解决方案。

志邦家居

海外零售店+工程配套

锚定东南亚市场

志邦家居自2014年开始做海外业务,一直以来是以B端业务为主,主要集中在美洲和澳洲等地区。2023年志邦家居启动HOME+全球发展计划,目前的海外布局集中在东南亚,在包括柬埔寨、菲律宾、马尔代夫、缅甸、马来西亚、印度尼西亚等国家开设海外零售店。此外,在泰国、新加坡不仅开设旗舰店,还建立了包含安装、售后、产品等链条的本地化销售团队。

尚品宅配

重点布局中东、东南亚、非洲等新兴市场

2017年,尚品宅配开始布局东南亚市场,将全屋家具定制产业模式整体输出至泰国、印尼、印度、美国、新加坡等地。2024年1-5月,尚品宅配已经在菲律宾、缅甸等地开出新展厅,7月尚品宅配海外品牌Sunpina与越南环球装饰合作,在越南胡志明市开设了首个海外品牌店。

② 本地化战略+提升供应链弹性

根据36氪报道,中国企业在出海过程中需要对目标市场的政治、经济、社会和环境因素等进行深入分析,以及建立灵活的供应链和分销网络,以减轻潜在的贸易壁垒和政策变动带来的影响。

顾家家居

海外制造基地+经营本土化组织

顾家家居境外销售主要采取“ODM+批发+零售”的业务模式,目前海外业务已覆盖120多个国家和地区,全球品牌专卖店近7000家。自2020年开始,顾家积极布局海外生产基地,打造海外一体化供应链。发展至今,顾家共计拥有13个制造基地,其中包括越南、墨西哥、德国、美国四大海外制造基地,分别辐射东南亚、北美、欧洲市场。

2023年12月,顾家在印度市场推出首个“一体化整家”标杆店。印度海外大店是顾家出海战略中的核心思维“本地化运营”的呈现,顾家立足当地目标用户对“以空间化和生活方式来选择家具”的习性,携手当地运营超10年的核心经销商,打造线下体验店,更好地融入当地商业生态。

金牌家居

供应链本地化+差异化业务模式

2024年1月,金牌家居宣布在泰国(罗勇府)建设生产基地。通过以泰国制造基地为核心,并在区域市场设立卫星工厂,实现大货由泰国基地供应,控制生产成本,小货通过属地化的卫星工厂保障,构筑了本土供应链和海外市场供产销的一体化循环。

针对不同区域市场金牌采取差异化的业务发展模式,北美市场推动RTA分销商拓展,澳洲市场以工程分包模式为主,东南亚市场则以海外分公司为平台,全面强化零售渠道、家装渠道和工程渠道布局。

③ 加强数字化转型

面对当地保护政策对平台的潜在打压如严苛的准入条件、偏向本土企业的规则、平台税收增加或更严格的监管,企业可以积极拓展运营和投放渠道,增强业务韧性。

致欧科技

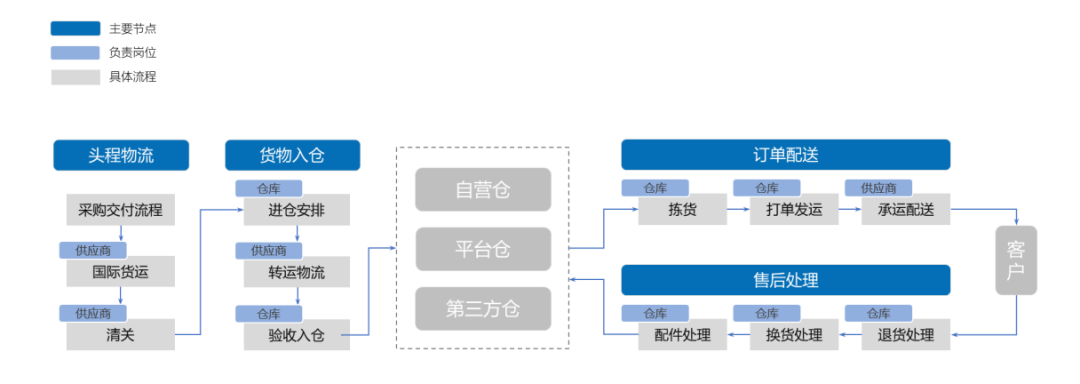

开拓新兴电商平台+本土化仓储物流

销售渠道方面,致欧科技从亚马逊平台积极向线上线下拓展,目前线上覆盖OTTO、Mano、Wayfair、Mercado Libre(美客多)、Fressnapf等线上零售平台,并持续拓展TikTok Shop、SHEIN、TEMU等国内知名出海电商平台以及公司独立站等;线下方面,成立专门的KA团队,覆盖美国商超Hobby Lobby、Target、HomeGoods等渠道。

物流端采取“国内外自营仓+平台仓+第三方合作仓”的跨境仓储物流体系,并建立“国内集货仓+境外海外仓”的双仓联动模式,更好地确保货物能够准时装运和出港。在尾程派送环节,与DPD、UPS等知名物流公司建立了稳定的合作关系。

恒林股份

线上+线下双轨并行销售模式

恒林股份采取线上+线下双轨并行的销售模式,以及B2B+B2C相辅相成的战略。渠道布局方面,覆盖亚马逊、Wayfair、Walmart等美国主流线上零售平台,并通过TikTok、TEMU等国内主要出海电商平台进一步扩展市场。同时,恒林股份还在Facebook、Instagram、Twitter、YouTube等社交媒体上建立了多维度的线上营销网络。

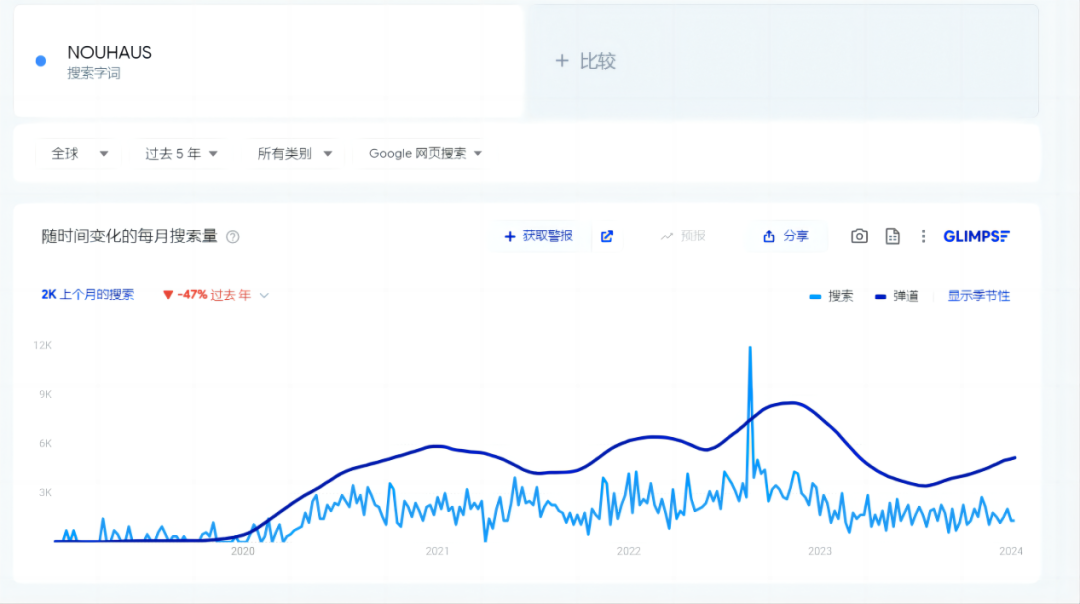

例如,旗下自有品牌代表NOUHAUS在Facebook、Instagram、Twitter、YouTube等多个主流社交平台,开展了KOL合作、新品推广、产品测评、开箱视频及功能展示等内容营销,通过社交平台的曝光将流量引导到独立站店铺,进一步拓宽获客渠道。

国内市场内卷之下,家居建材企业开始勇闯海外。中国建筑材料流通协会会长秦占学表示,要“释卷”就必须“走出去”,不“走出去”就会“走出局”。需要注意的是,家居家具出海无法凭借单一爆品、单一渠道或是短期操盘跑赢。在多变的国际政治经济局势下,家居企业出海需要具备从被动应对到主动疏导的风险管理策略,才能更好地扎根海外市场,开辟增长曲线。

(转自:定制观察)