今年前三个季度,股债行情均有走出单边行情,公募FOF的业绩也一度呈现权益差而固收强的特征。不过,随着9月底权益市场的回暖,很多股票型FOF以及混合型FOF的业绩开始迅速回升,同类型产品中的年内业绩纷纷回正,相比此前大有改观,最高的年内收益已录得13.52%。

多数权益FOF年内业绩回正,但数量占比变化仍较小

今年以来,A股权益市场表现欠佳,影响公募基金业绩,而公募FOF本就弹性较小,长期累计的亏损到今年难以回补,越来越多的产品开始清盘。不过,到了9月底,这一现象发生较明显改观。

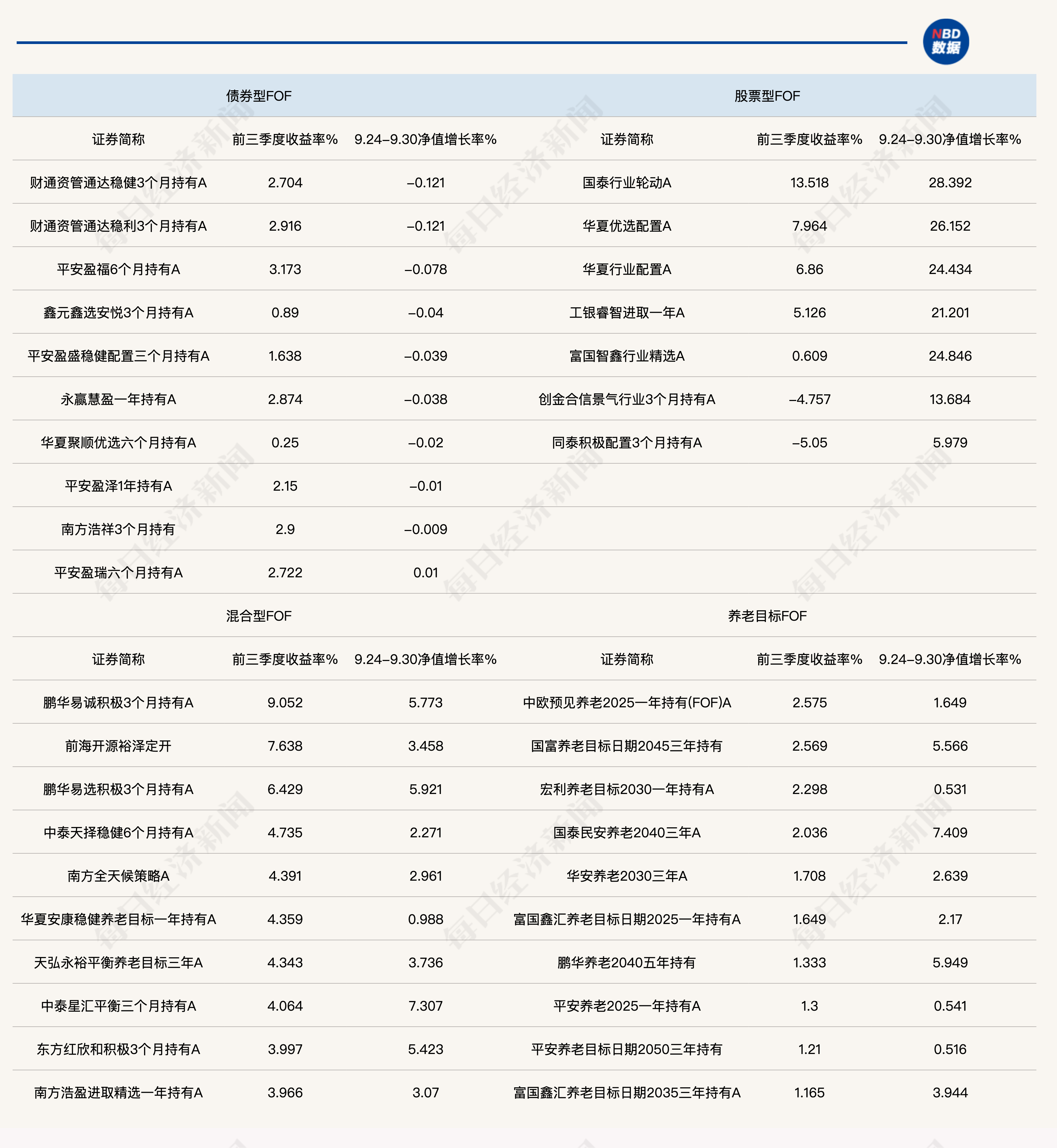

Wind统计显示,截至三季度末,股票型FOF中仅有创金合信景气行业3个月A、同泰积极配置3个月A年内业绩为负(统计初始基金,下同),其他股票型FOF均实现年内正收益,最高为国泰行业轮动A,录得13.52%。

混合型FOF也大量出现年内业绩回正的产品,目前仅有160只基金业绩为负,在所有358只基金中占比不到50%;而在9月24日前,这一比例高达65%以上。

值得关注的是,虽然近期的A股反弹迅猛,但业绩回升并回正的基金数量依然有限,很多基金近期的净值涨幅非常大,这表明此前年内回撤过大,想要在短时间内回补并不是一件容易的事情。

不过,在本轮A股行情带动下,很多配置房地产、多元金融等板块基金的FOF业绩提振最快,这也与近期行情中,此类板块多是资金最关注的方向有关。还有FOF直接配置了相关个股,也给组合带来收益不菲的贡献。

当然,股债向来有着“跷跷板”效应,从近期A股的活跃背后也会发现,此前在债市避险资金也在陆续撤离,这也使得近期债券资产收益率不断提升,而债券价格却在走低,直接影响到一众债券型基金短期业绩表现。

因此,就目前的债券型FOF业绩表现来看,很多都已经失去了此前稳健丰厚的周回报,有的甚至还出现了负收益。9月24日~9月30日,19只债券型FOF中,有9只产品出现了负收益的情形。

前三季度已有119只FOF基金经理离任

前三季度,公募FOF的基金经理变动备受业界关注,除了养老目标基金外,很多其他类型的FOF也在面临人员不稳定的局面。Wind统计显示,已有119只公募FOF发生基金经理离任的情况。

其中,有一些基金经理为“清仓式”卸任,有的则陆续卸任多只基金经理职务。基金经理的稳定对于基金的运作至关重要,但从业内的反馈来看,长期的业绩和规模增长压力让很多基金经理不得不选择离开。

有分析指出,一方面,权益市场长期震荡是FOF规模萎缩的主要因素;另一方面,早期部分FOF产品在实际运作中没有按照投资基准进行相应的资产配置,行业口碑受到了一定影响。

另据公开信息统计,很多FOF基金经理所谓的资产配置只是做轮动策略,缺乏宏观研判与统筹,导致FOF相较于其他类型基金没有体现出明显的优势。而就前三季度的资产配置情况来看,债券资产成为大家避险的首选,而权益资产难以看到配置机会,进一步拉低市场预期。

如何看待接下来的FOF资产配置,以及行业如何健康发展,是机构长期探讨的问题。有观点认为,当前要让FOF的优势充分发挥出来,还需要进一步畅通全球投资渠道,引入境外更多地区的股、债类别产品,进一步丰富交易所ETF互联互通机制下的基金数量,并进一步增加大宗商品类别,甚至海外更多地区的REITs等。

而对于已经在前期大幅配置高股息红利类资产的FOF来说,随着A股市场的活跃,未来更有可能加大其他科技成长类资产的投入,尽管在9月底出现了快速的上涨行情,但就A股目前众多科技成长个股的股价位置及估值来看,仍然处于历史较低水平。