年初爆火剧《繁花》中,在宝总寻求一家券商合作时提到,“上海的三大券商,万国、申银、海通。”

现实世界里,作为中国最早一批成立的券商,这三大券商90年代初期确实赫赫有名,风头十足。

1996年,申银与万国合并。而海通证券这家成立于1988年的大型老牌券商,此前一直未经历重大重组或更名。

但,9月5日晚间,国泰君安(601211.SH;02611.HK)、海通证券(600837.SH;06837.HK)双双发布停牌公告称,国泰君安拟通过换股的方式吸收合并海通证券。

《繁花》中的那个海通证券,或许也将“消失”了。

国泰君安与海通证券的合并,落实了传言许久的“绯闻”,也让此前中央金融工作会议上提到的“培育一流投资银行和投资机构”有了更多想象空间。上述停牌公告中称,“本次重组有利于打造一流投资银行、促进行业高质量发展。”

对于如何打造一流投行,学界业界有不同的观点。

近日,中国人民大学金融学教授孟庆斌向时代周报记者表示,要建立世界一流投行,需要开发更多的国际业务,向国际投行看齐。

中国证监会政策研究室原副主任、中国上市公司协会学术顾问委员会主任委员黄运成对时代周报记者说,“券商要打造一流投行,也需要有好的上市公司,好的上市公司与好的券商是相辅相成的。估计以后上市公司的收购兼并会越来越多,这不仅有利于国内上市公司做大做强,还有利于国内券商壮大其投行业务。”

厦门大学经济学院一位教授则告诉时代周报记者,要建设世界一流投行,关键在于券商的组织架构、产品创新能力、企业文化以及国际上的认可度。

回到国泰君安与海通证券身上,两家券商的基因怎样,若成功合并的话,将会产生怎样的化学反应?

市场为什么需要“国君+海通”?

国泰君安与海通证券的注册地均在上海,且股东中都有上海国资委的身影,这被认为是两者合并的基础。

国泰君安的控股股东为上海国有资产经营有限公司,实控人为上海国资委控制的上海国际集团有限公司。海通证券虽无实际控制人与控股股东,但其第二大股东为上海国资委旗下上海国盛(集团)有限公司,同时还有多家上海国企持有海通证券股权。

此前两家券商屡次传出合并的消息,尽管当事方一直未承认,但市场对双方“合并”的呼声未减。毕竟在“打造一流投行”的政策背景下,两家头部券商若进行合并,将产生一个新的“巨无霸”,符合大众对于“一流投行”的想象。

据今年半年报数据,若两家券商合并,总资产之和将达1.62万亿元,超过中信证券的1.50万亿元,资产规模跃升为证券行业新龙头。

市场对两家券商“合并”期望较高还有另一层原因,就是海通证券近年来颇为震荡。

海通证券与国泰君安的发展呈现两个完全不同的特点,前者波动,后者稳当。

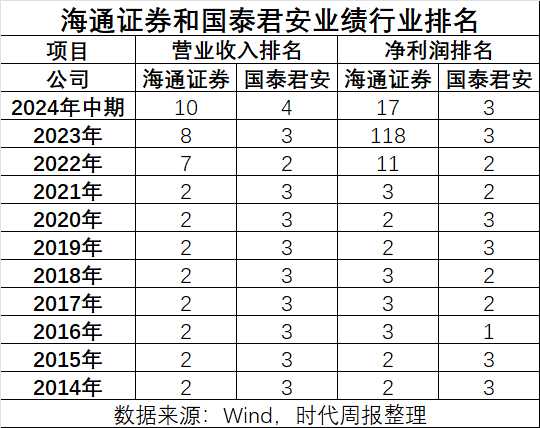

从业绩来看,将时间维度拉长到十年,据Wind数据,海通证券与国泰君安此前营业收入和净利润的排名几乎都在行业前三,除了“老大哥”中信证券,这两家券商轮流当“老二”和“老三”。

但海通证券2022年开始“失速”,业绩排名迅速下滑。其2023年甚至净利润为-3.11亿元,排名到了百名开外“吊车尾”。

整体来看,海通证券近年来几乎各项业务都落后于头部券商,而且其曾经排名第一的国际化业务也出现大幅萎缩,也是国际业务将海通证券拉下了行业前三的位置。而国泰君安各项业务表现都很稳,但国际化业务比重仍比较小。

据几家头部券商的财报数据,中信证券、华泰证券、国泰君安和海通证券2023年的收入中,分别有15.66%、21.67%、5.99%、3.40%来源于境外业务。其中,海通证券的国际业务占比逐年大幅度下滑,其2021年和2022年的国际业务收入的占比分别为20.83%和10.10%。

所以若能成功合并,海通证券若脱离此前国际业务带来的阴影,双方首先将能在国际业务上实现互补。

不过,在国际化方面,孟庆斌向时代周报记者表示,券商目前的国际业务主要还是服务中国在境外上市的公司,而不是他国的公司,在这方面国内券商是相对比较弱的。“要建立世界一流投行,需要开发更多的国际业务,向国际投行看齐,学习先进经验,包括产品设计理念,公司治理理念等等。”

海通急需“救兵”

海通证券业绩走下坡路,始于其子公司海通国际(00665.HK,2024年1月已私有化)的“暴雷”,2022年全年其亏损65.41亿港元。而在2021年,其股东应占溢利还有3.00亿港元。

海通证券财务总监张信军当时解释海通国际证券2022年巨亏有三方面原因:香港IPO和证券交易市场的不景气,导致相应的收入下降15.4亿港元;投资亏损,包括股票和债券投资亏掉34.4亿港元(特别是不断暴雷的中资地产公司美元债),私募债权与股权投资和另类投资估值损失16.5亿港元;以及抵押品减值的15.9亿港元。

到了2023年,海通证券年报显示,海通国际证券继续亏损72.91亿元人民币。

也是从2022年开始,海通证券的传统业务收入出现了下滑,业绩主要靠自营投资拉动。

海通证券开始负面缠身。

近年来,海通证券因投行业务不规范,“踩雷”了多家公司。

2019年,海通国际证券和瑞士信贷、摩根士丹利、中金公司联合保荐承销瑞幸咖啡登陆美国纳斯达克市场,之后瑞幸咖啡被爆出财务造假。

2020年年末,“永煤债事件”发酵,AAA级永煤信用债违约引发冲击波。中国银行间市场交易商协会当时发布公告称,发现海通证券及其相关子公司涉嫌帮助永煤违规发债及市场操纵,对其启动自律调查。

2022年,海通证券因在华晨债券承销业务中涉及的部分事项尽职调查不充分被辽宁证监局出具罚单。

就在今年1月29日,上交所对海通证券在投行业务方面的各种问题采取监管措施,其中包括海通证券时任保荐业务负责人姜诚君被予以监管警示。

据时代周报记者不完全统计,2024年上半年监管开具的229张罚单,涉及50家券商,其中海通证券被罚的次数最多。具体来看,海通证券以公司为主体被罚的次数有9次,投行业务和经纪业务方面收到的罚单为8张。

就在国泰君安与海通证券合并公告发布的8天前,8月28日,中央纪委国家监委网站发布消息称,因涉嫌严重职务犯罪于7月外逃的海通证券副总经理兼投资银行委员会主任委员姜诚君,在境外落网并被遣返回国。

目前,海通证券处于无实控人状态,公司管理层对海通证券起到决定性作用,若管理层出现问题,或将影响海通证券的发展。

近日,中国社科院一名公司治理领域的专家对时代周报记者表示,任何一个组织在一个相对稳定的时期内总是会有实控人的,但他不一定是监管层所界定的、须负有额外责任的实控人,这是两个实控人概念。“在公司没有监管层界定的实控人的情况下,就需要有董事会控制下的董明珠、郁亮那样‘实控人’。但若实际管理能力不足,就会对公司产生不良影响。”

巨头的诞生

时至今日的海通证券,让人不免唏嘘。其曾经可谓是中国的传奇券商之一。

作为最早一批成立的券商,在中国证券市场最早的几只股票中就有了海通证券的身影。

电视剧《繁花》中有这样子一个桥段,爷叔给了阿宝一张纸,上面写着“西康路101号 600602”,并嘱咐阿宝“看它两个礼拜,到时候全部抛掉”。这只股票的收益最高翻了25倍,这让阿宝从此翻身做了宝总。

影视剧里面,600602是“电真空”的股票代码,现实原型是上海滩“老八股”之一的真空电子。

真空电子的股票于1987年第一次发行,次年交通银行上海分行提出成立海通证券,其中,“海通”二字取自“上海交通银行”。1988年9月22日,海通证券正式成立。

据中国银行保险报网站发布的文章,1989年4月,海通证券在上海证券同行的大力协助下,首次按照国际惯例牵头组织承销团,在上海以承销方式代理发行了真空电子第三期股票。“这次发行总面额为2210万元,占上海可上市股票的60%,是上海解放以来对个人发行数额最大的一次。”

海通证券的成立时间,早于沪、深交易所,更早于中国证监会。1990年11月26日,上海交易所挂牌,同年12月19日开业;同年12月1日,深圳证券交易所成立。

1992年,国泰证券和君安证券分别于上海和深圳相继成立,与证监会同龄。

与背靠交通银行,含着“金汤匙”出生的海通证券不同的是,国泰君安是由国泰证券和危机中的君安证券合并而来。

1999年8月18日,新设合并的国泰君安正式成立,总股本37.3亿元,总资产300多亿元,拥有118家营业部和5200多名员工,规模超过申银万国,成为当时中国内地第一大券商。

震荡与辉煌

进入新世纪,证券市场并不稳定。

2001年6月开始,沪指大跌,A股进入熊市阶段。证券行业的风险集中爆发。据东吴证券研报,2001年28%的券商亏损,2004年全行业亏损103.64亿元,至少有26家券商被优质同业或国家政策性投资公司托管或整合。

海通证券也受到影响,据其招股书数据,2003年至2005年期间净利润共亏损了46.94亿元,净资本也从36.55亿元下滑至24.76亿元。

直到2005年4月29日,证监会发布《关于上市公司股权分置改革试点有关问题的通知》,宣布启动股权分置改革试点工作,股市才回暖。至2007年,绝大部分上市公司完成或进入股改程序,A股开启“全流通时代”,沪指也从2005年4月29日的1159.15点上升至2007年的最高点6092.06点。

2007年海通证券通过都市股份借壳上市,同年定增融资了260亿元。据财报,2007年末,其净资本水平上升至345.22亿元,同比增长1441.32%。据中证协数据,其行业排名由2006年的第11名上升至2007年的第2名,净资本比第3名的国泰君安还多出165.47亿元。

此后,海通证券加速其国际化业务的布局。

2010年,海通证券收购整合了中国香港上市公司大福证券,并更名为海通国际证券。2012年,海通证券H股在香港上市,募资143.8亿港元,部分资金用于海外业务扩张。2014年,海通证券收购恒信金融集团,后更名为海通恒信(01905.HK),并于2019年在港上市。2015年,海通证券完成了对葡萄牙圣灵投资银行的收购,并更名为海通银行。2018年,海通国际证券通过收购海通银行的美国和英国业务,开展全球投行业务;同年,海通证券境外子公司证券业务收入占总营业的比例为27.74%,居行业首位,比第二名的中金公司还高出7.09个百分点。

据2024年半年报,海通证券的营业网点覆盖“纽、伦、新、港、沪、东”六大国际金融中心。在亚洲、欧洲、北美洲、南美洲、大洋洲全球5大洲15个国家和地区设有分行、子公司或代表处。报告期末,其境外资产达2167.71亿元,占总资产的比例为30.05%。

而国泰君安上半年末境外资产达1576.50亿元,占总资产的比例为17.55%。

对比海通证券,国泰君安的上市之路则相对波折。

据Wind数据,受新世纪初熊市的影响,国泰君安2004年的净资产较上年减少了18.99亿元。2005年上半年,其亏损达1.08亿元。

就在2005年,国泰君安因流动性问题向央行申请16亿元再贷款;9月,中央汇金向国泰君安注资10亿元,另提供贷款15亿元。注资后,中央汇金持有国泰君安21%股权,成为第二大股东。

2008年,监管层出台《证券公司监督管理条例》,明确证券行业“一参一控”的要求。因中央汇金持有多家券商股权,国泰君安由于股东结构等问题上市遇阻。

2010年末,上海国际集团通过与中央汇金换股实现对国泰君安的控股,但由于上海国际集团旗下仍控股着上海证券,所以国泰君安上市仍存在阻碍。

2014 年国泰君安以35.71亿元买下上海证券51%股权,扫除上市障碍后,2015年6月,国泰君安在上交所上市,募资300亿元。随后2017年登陆港交所,募资约160.41亿港元。2017年年底,国泰君安的净资本为1152.00亿元,居全行业第一。

繁花落尽待重生

一路走到今日,国泰君安的地位稳扎稳打,海通证券却一路滑坡。对于头部两家券商的合并,市场喜闻乐见。

今年3月,中国证监会发布《关于加强证券公司和公募基金监管加快推进建设一流投资银行和投资机构的意见(试行)》,明确给出2035年的发展目标——形成2至3家具备国际竞争力与市场引领力的投资银行和投资机构。

前述厦门大学经济学院教授向时代周报记者表示,要建设世界一流投行,资本金规模方面不是主要问题,关键在于券商的组织架构、产品创新能力、企业文化以及国际上的认可度。“建设国际一流投行,是一个长期的过程,不是一个简单的两家或几家券商的拼凑。”

国泰君安与海通证券成功合并后,接下来的路如何走,是否能保持资产规模第一的位置,各项业务是否能赶超中信证券,还需要看两家券商各方面整合的情况。

繁花落尽待重生。2035年看似很远,还有11年时间,这期间或许也有其他头部券商发起并购重组,或许也有一些券商陨落。但此次国泰君安与海通证券的合并,又让2035年看起来,犹在眼前。