美国融资市场最近流动性压力加剧,令华尔街一些人对今年最后一个月更大的挑战感到紧张。

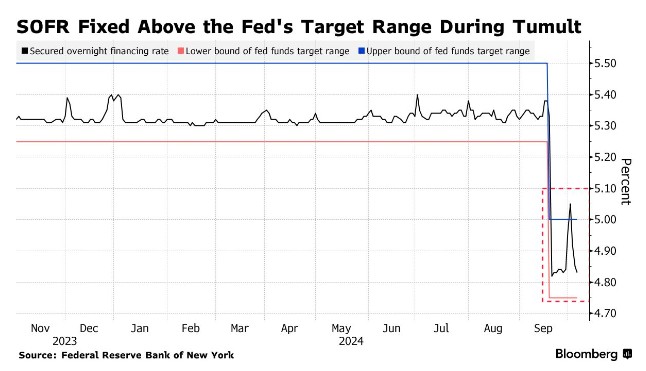

市场参与者表示,与回购协议(以美国国债为抵押的隔夜贷款)相关的利率飙升可能在12月加剧,因为监管负担和美国国债拍卖结算在三个月内第二次发生冲突,将资金抽离融资市场。正是这些条件将利率推至第三季度末的非典型水平。

Wedbush Securities Inc.的回购交易主管Peter Nowicki表示,“考虑到季度末的波动性,年底现在是一个更大的问题”。

虽然最近的市场动荡更多地源于一级交易商的资产负债表约束,而不是美联储正在进行的量化紧缩,但它唤起了人们对2019年9月的记忆,当时政府借贷和企业税的增加造成了准备金短缺。这导致隔夜回购激增五倍,联邦基金利率飙升至目标区间上方,迫使美联储通过扩大资产负债表进行干预以稳定市场。

美国银行策略师预计,交易商将为年底的资金紧张做好更充分的准备,但他们不排除这种情况重演的可能性,因为交易商的资产负债表上仍然充斥着政府债务。使这一潜在问题更加复杂的是,12月31日估计有1470亿美元的巨额国债息票拍卖结算,比9月30日高出约25%。

融资市场也将感受到来自全球系统重要性银行(GSIB)的压力。年末,GSIB的风险敞口将进行简要分析,以确定其资本要求是否会在下一个完整日历年增加。道明证券美国利率策略师Jan Nevruzi表示,因此,当机构整理资产负债表时,更容易削减回购活动,并补充道,公司不太可能从事“低利润率业务”。

Nevruzi称:“如果你想缩减资产负债表,这是你首先要考虑的领域。”

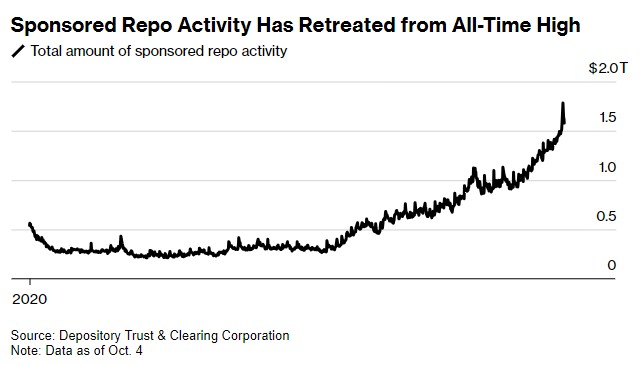

相反,交易商可能会更多地依赖保荐回购,这使得贷款机构可以与货币市场基金和对冲基金等交易对手进行交易,而不会受到自身资产负债表的监管限制。这些协议实际上是通过固定收益清算公司的回购平台进行“保荐”或清算,从而使交易商银行能够对交易双方进行净额清算,减少需持有的资本。

美国存托和清算公司的数据显示,截至9月30日,保荐回购活动总计1.78万亿美元,10月4日回落至1.58万亿美元。

保荐回购活动的激增突显了对冲基金需求的增长,因为它们的活动超过了现金贷款机构。这可能是因为交易商没有足够的现金,贷款对手方签约参与保荐回购,这在年底前后造成了混乱的风险。事实上,由于交易商拒绝货币基金资金,美联储隔夜逆回购工具的余额在9月下半月几乎翻了一番,达到4660亿美元。

Nowicki表示:“更大的问题是现金放贷者和借款人之间的错位。现在看来,如果贷款机构不放贷,这一活动可能会出现飙升。”

然后是美联储的常备回购便利(SRF),该机制允许符合条件的机构以符合美联储政策目标区间上限的利率(目前最低为5%)借入现金,以换取美国国债和机构债券。此举旨在为回购利率设定上限,但市场参与者质疑其有效性,因为隔夜回购已飙升至5.9%,而交易对手仅从SRF中提取了26亿美元。

富国银行利率策略师Angelo Manolatos表示:“我认为,如果年底波动性加大,利率走高,那么所有这些因素加在一起,可能意味着SRF确实得到了更有意义的使用。”

尽管存在所有这些因素,但市场参与者仍有可能在1月2日之前锁定融资利率,而不是尽快锁定隔夜利率。因此,这可能会在年底缓解回购市场的压力。

RBC Capital Markets美国利率策略主管Blake Gwinn表示:“这总是自相矛盾的,对吧?我们在10月份越担心,问题就越小。”