非农就业强劲,数据却矛盾重重?

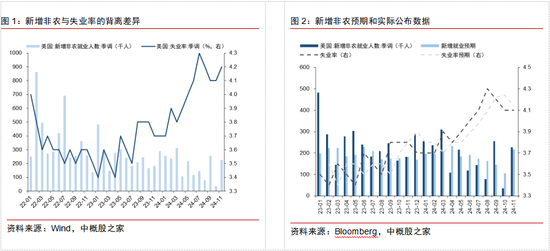

美国劳动力市场的数据长期以来备受关注,但却充满了矛盾与疑点。例如,尽管新增非农就业数据频频超预期,失业率却未见显著改善。此外,家庭调查与企业调查的就业数据出现长期背离,令市场对数据真实性的质疑持续升温。那么,美国就业数据的“迷雾”究竟有多深?

非农数据频繁修正,问题出在哪里?

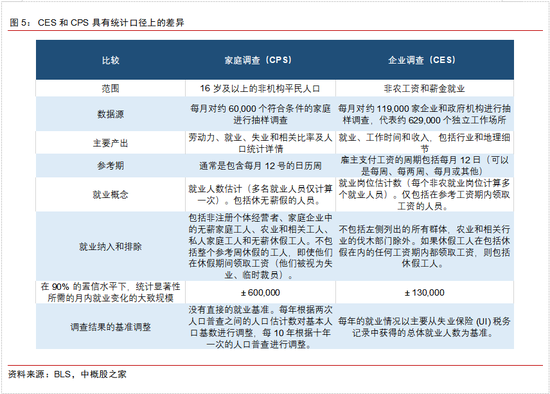

美国劳工部的非农就业报告由两大主要调查构成:企业调查(CES,CurrentEmployment Statistics)和家庭调查(CPS,CurrentPopulation Survey)。这两者的统计口径和方法存在显著差异,导致其结果时常不一致。

劳工统计局(BLS)每月发布的非农就业数据来自企业调查(CES)。CES以大规模企业样本为基础,覆盖非农业部门的支付岗位,包括私人和政府部门的工作岗位,但不包括自雇人员、无偿家庭工作者及部分农业工人。调查期间任何工作或获得薪酬的个体都将被计入,兼职岗位数依照领取薪酬计入。

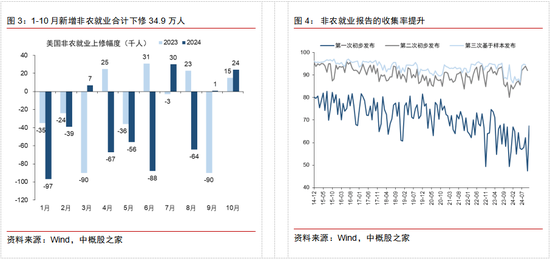

该调查通过约11.9万家企业提供的数据生成,每月初步数据在发布后需经历两次修正。在2024年之后,CES数据下修频率较前两年高出了许多,1-10月新增非农就业已经合计下修34.9万人。过去22个月非农数据以下修居多,存在高估的情况。

劳工部会对CES样本收集率进行跟踪,2024年9月,CES数据在修正前收集率为62.2%,第一次修正的收集率上升至93.9%,第二次修正的收集率略微上升至94.5%。两次修正后的非农数据收集了更多企业劳动就业的样本数据,能更好地反映真实的就业情况,准确性更高。

家庭调查(CPS)则面向16岁以上的居民家庭,调查范围更广,涵盖了农业就业者和部分未被企业调查覆盖的群体,核心调查指标包括就业及失业人数、失业率、就业参与率等。然而,由于样本量较小和数据修正的局限,CPS数据的准确性亦遭到质疑。

数据修正的频繁程度加剧了市场的不信任感。今年前10月,美国非农新增就业人数累计下修了34.9万人。过去22个月的非农数据,有13个月的初值被下修,显示出数据高估的倾向。这种频繁的修正背后,部分原因是统计方法和样本反馈率的差异。例如,CES数据的初步调查反馈率仅为62.2%,到第一次修正时提高到93.9%,而第二次修正后则达到94.5%。尽管反馈率提升改善了数据的准确性,但初值的不稳定性和常年下降趋势难以让市场对其完全信任。

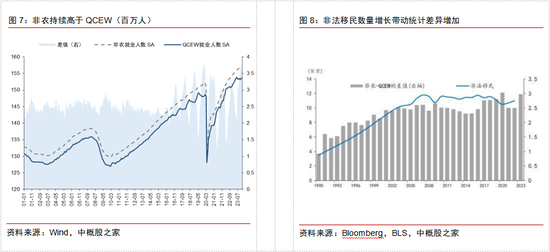

除上述两个月度就业情况调查外,还有一份季度的就业和工资普查(OCEW,QuarterlyCensus ofEmployment)。与CES和CPS不同,QCEW是普查而非调查数据,就业数据来自于提交给州立机构的就业与薪资报告,由BLS和相关机构进行调整修订。该数据基于就业保险缴纳记录,因此不存在问卷回收不佳导致的统计误差。OCEW能反映真实的工作岗位和各行业特征,是衡量就业增长最全面的指标,涵盖了美国95%以上的工作岗位。

但QCEW时效性差,而且QCEW不统计非法移民的就业情况。非法移民作为美国本轮劳动力市场强劲的关键助推因素之一,QCEW数据也存在着误导性。因此QCEW大多作为对比和修正CES和CPS的真实性参照来使用。

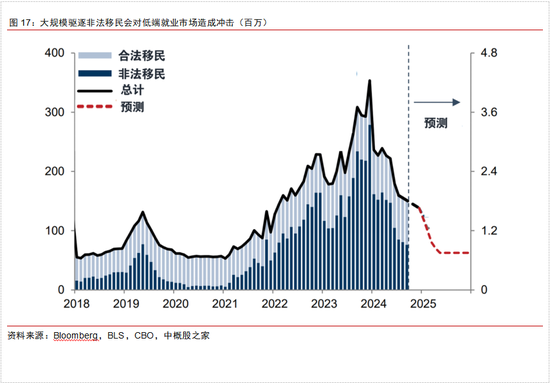

非法移民与数据扭曲的背后

拜登政府时期,大量非法移民涌入美国,增加了劳动力市场的复杂性。这些移民常从事低薪岗位,薪酬低且经常身兼多职,导致CES非农就业数据被高估。而且CES受访企业是通过电话、邮件或者传真、网络等方式自行回复调查,这就给了企业瞒报或者不报留下空间,削弱了数据的真实性。

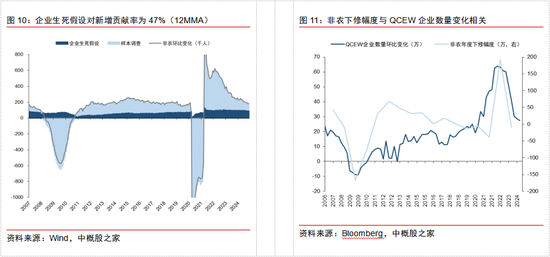

此外,企业生死假设模型是非农数据估算的重要组成部分,用于预测企业开业和倒闭对就业的影响。然而,在当前美联储高利率环境下,企业融资成本高昂,运营压力增大,机构倒闭增加和企业成立减少的情况与日俱增,“出生-消亡”模型已跟不上现实。模型假设也过于乐观,这也成为数据高估的主要推手之一。而更为严肃的事实是通过企业诞生-消亡模型所估计的数据,并非基于实际调查,而是模型的估值。这更让人对CES能否真实反映经济实际情况的准确性产生质疑。

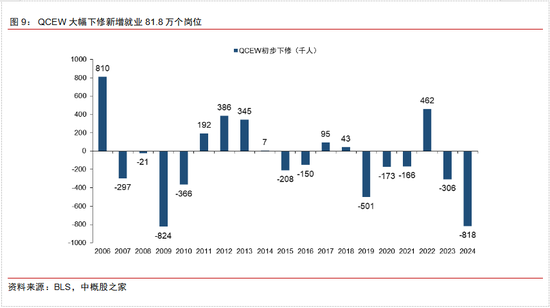

据费城联储报告,2023年的非农数据被高估了80万个新增职位。根据最新的QCEW,2023年4月至2024年3月一年时间内大幅下修81.8万个新增就业岗位,BLS每月公布的CES数据严重高估美国的新增非农就业人数,其虚高程度为近15年来最大。

这种高估不仅影响了就业数据的准确性,还可能误导市场对经济健康状况的判断。例如,2024年前10个月,企业生死假设模型对新增就业的贡献率达到47%,但这一模型并未能充分反映企业倒闭率的实际上升趋势。

此外,非法移民的大量流入还与美国不同地区经济表现的不均衡密切相关。例如,部分移民聚集的州虽然新增就业数据显著,但实际上劳动力市场的供需矛盾更加尖锐。这些地区的低端岗位竞争激烈,薪资增长缓慢,进一步拉大了地区经济差距。

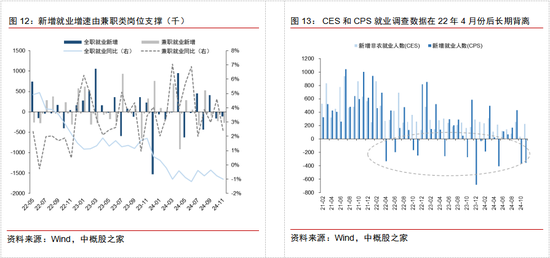

兼职繁荣掩盖了就业市场的真相

近年来,美国兼职岗位的激增进一步掩盖了就业市场的真实状况。2024年初以来,新增就业主要由兼职岗位支撑,而全职就业人数持续下降。这表明企业减少正式员工雇佣,更多依赖临时工。由于兼职员工可能被重复计算,这也在一定程度上放大了非农就业数据的增长幅度。

以2024年为例,兼职岗位的增速远超全职岗位,而兼职工人的薪酬通常较低,且缺乏稳定性。这种就业结构的转变,不仅削弱了劳动力市场的质量,还可能对经济的长期增长潜力构成威胁。

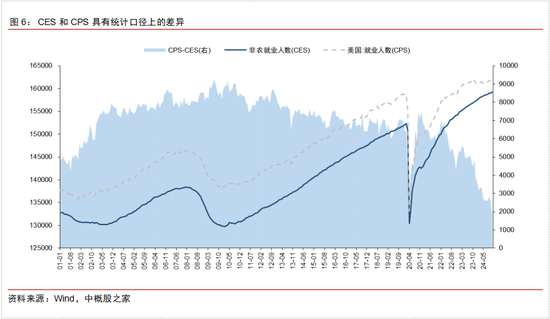

此外,兼职就业的繁荣还导致数据之间的长期背离。例如,自2022年4月起,CES与CPS数据的分歧愈发明显。兼职岗位的统计方法差异,使得两者在反映就业市场趋势时产生了矛盾。这种背离让市场对数据的可信度进一步降低。这也说明美国真实的劳动力质量的下降——企业就业萎缩,裁撤正式工并多雇佣临时工,但由于兼职导致大量工作被重复计算,掩盖了企业调查中实际的新增就业转冷的情况。

另一个被忽视的问题是兼职就业比例的持续上升,反映了企业用工成本压力的加剧。企业通过减少全职岗位、增加兼职雇员来控制成本,但这种策略可能削弱劳动者的职业发展机会,也会进一步加剧经济的不平等现象。

“完美软着陆”的背后是数据错觉?

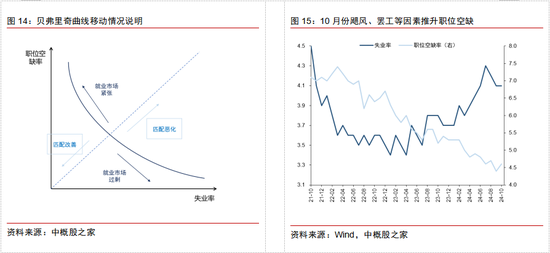

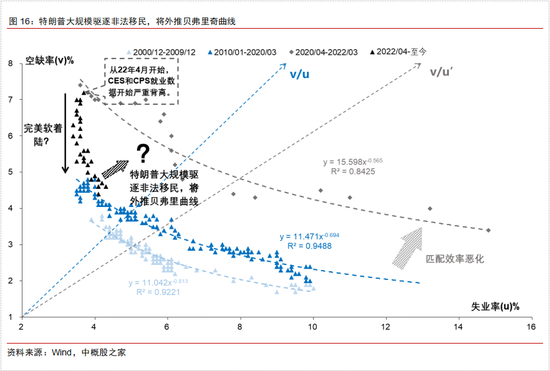

自2022年4月起,美国CES与CPS数据背离明显(图13),贝弗里奇曲线也正是此时开始在失业率平稳下,沿着职位空缺垂直下降,劳动力市场实现了完美软着陆(图16)。在美国就业数据如此背离下,这样的软着陆是否可靠,依旧存疑。后续BLS无论是否在2025年初前依旧维持“就业强劲增长”的假象,但惨淡的现实将在一些有大量非法移民的州逐渐显现出来。

贝弗里奇曲线的垂直下降被认为是劳动力市场效率提升的象征,但实际上,数据修正和统计偏差可能掩盖了真实的市场情况。例如,部分州的就业数据可能受到非法移民和低薪岗位大量流失的影响,这种地区性的波动未能充分反映在全国统计中。同时,贝弗里奇曲线的变化也揭示了美国劳动力市场的结构性问题。例如,技术升级的加速推广虽然提升了高端岗位的匹配效率,但也导致了部分中低技能劳动力的就业难度加剧。这种分化趋势可能对整体经济增长带来长期的负面影响。

非法移民政策转向或成就业市场转折点

随着特朗普回归,对非法移民的大规模驱逐或将改变就业市场的结构。这将导致低收入岗位的劳动力短缺,推高职位空缺率,并对美国的通胀和经济稳定构成新的挑战。非法移民的离开不仅会削弱低端岗位的劳动力供应,还可能迫使企业用更高成本的合法劳动力填补空缺。职位空缺率大幅上升,失业率抬升下,美国就业市场会面临长期的结构性调整匹配效率恶化,贝弗里奇曲线外推至新的周期。

非法移民政策的转变还可能对美国的行业分布产生深远影响。例如,建筑业、农业和服务业等依赖非法移民劳动力的行业,可能面临劳动力成本急剧上升的困境。与此同时,这种转变也可能推动自动化技术的进一步普及,以缓解劳动力短缺的问题。

此外,非法移民的减少或将对某些地区的消费市场产生连锁反应。低收入群体的消费能力下降,可能导致服务业和零售业的收入下滑,从而进一步放大地区经济的不平衡。