一、业绩情况

中超股份报的是创业板,本周撤材料。

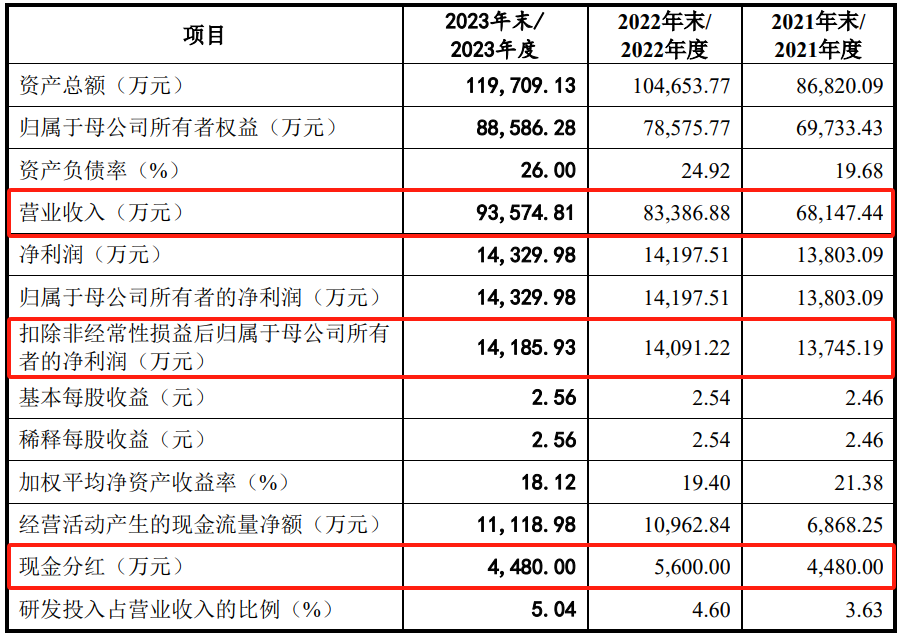

我们先来看业绩,收入从6.81亿增长到9.36亿,没问题;利润三年都是维持在1.4亿左右,应该也没问题。分红有点多,但是没有超过50%,应该也没问题。

二、股权情况

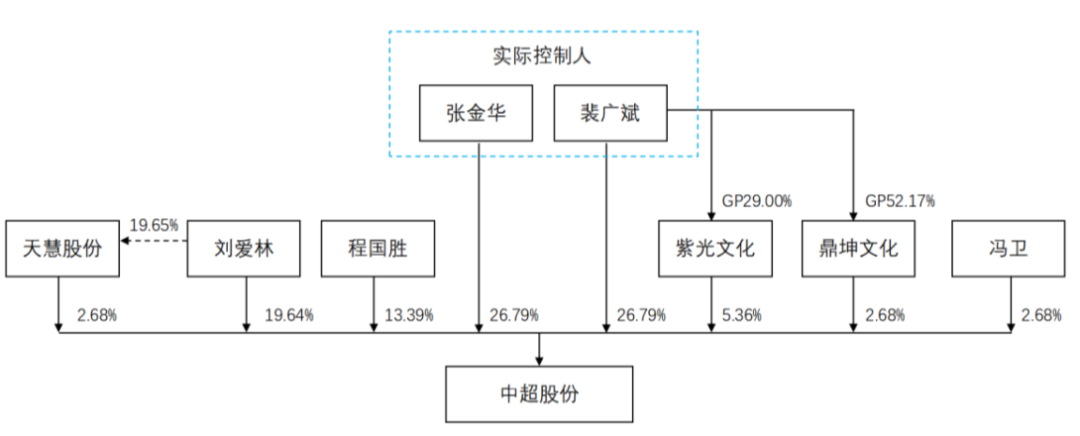

我们来看股权,实控人持股比例应该是不超过90%。

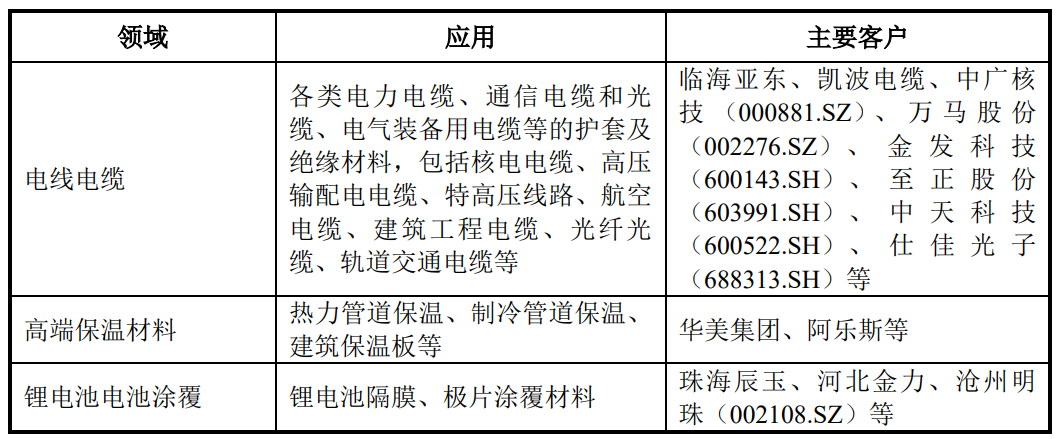

三、业务情况

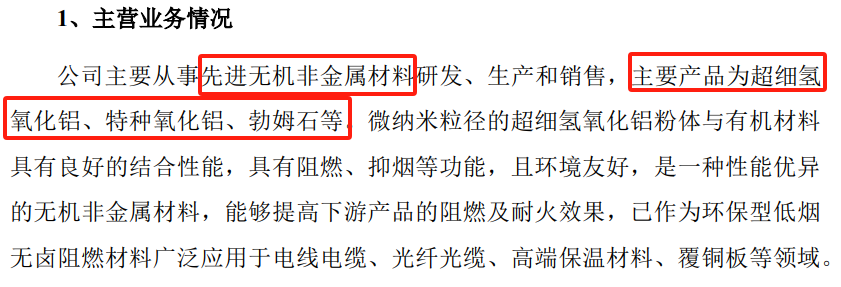

应该算是一个化工企业,做的产品叫氢氧化铝。

这个产品主要是用来做阻燃剂,就是电缆产品、电线外面都包了一层塑料,这个塑料里面需要加一定的阻燃剂。加阻燃剂到普通塑料粒子里面进行一个改性,就能够具备阻燃的功能。因为电线电缆,防燃烧是一个主要的需求。这个企业做的产品,就是阻燃剂,主要就是用在电缆和电线领域。这是业务的情况。

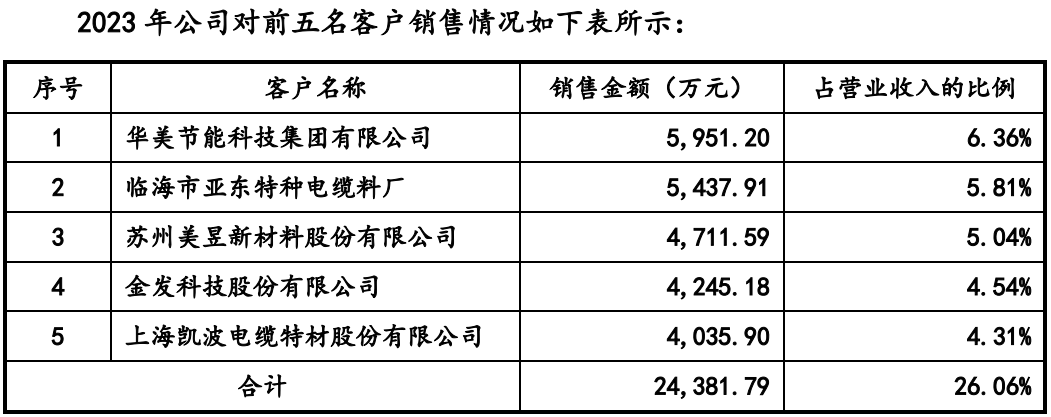

我们来看看客户情况,客户主要就是一些改性塑料企业,像金发科技,还有些电缆厂。因为有的电缆厂是自己做塑料改性,客户占比不高。

四、撤材料原因

这个企业我还是研究了蛮长的时间,我也没法准确地知道是啥原因撤材料。后面我翻来覆去把招股说明书、反馈意见、还有一些新闻资料研究了很长时间,有五六个小时。我大概做了一些猜测,可能不一定准。

我认为第一个原因,有可能是创新性目前在创业板难以得到认可。因为现在创业板对于还没有上会的企业,就是在新老划段之后的企业,对创新性提高到了一个比较高的高度。

而这个企业做的产品,我们也不是说没有技术水平,但总体来说,还是偏传统的或者偏成熟的。

为啥说成熟呢?至少可以说这个产品已经出现了一二十年、二三十年的时间。在产生过后这么长的时间,这个行业应该也不存在特别大的变化,这个产品也没有太高的技术的升级。因为这个产品类似于一个大宗商品性质,就是说这个要用来改性。我理解应该是这么多年都在用,也没有太多的革命性或者说比较大的改变,应该说是一个比较成熟的产品。

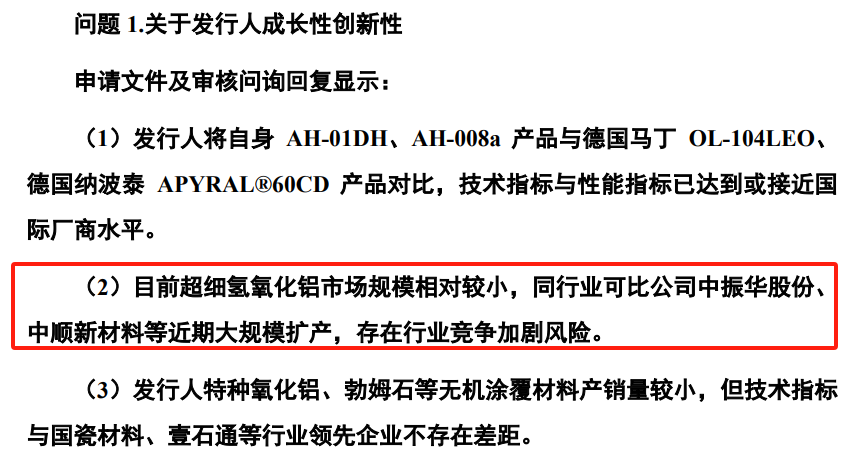

我们来看看监管的反馈意见,监管问了这么一个问题,就是说市场规模较小。

确实市场规模很小。改性塑料行业虽然说规模很大,但是改性塑料主要的原材料是塑料粒子,是由中石油、中石化这样的石化企业生产的。像发行人这样的阻燃剂,只是用来做改性的一个添加物,肯定是没有用到的塑料粒子多。而且添加物的产品也是非常多,甚至可以说是成百上千、成千上万种,而发行人这个产品只是添加剂的一种。

最关键还有一点,应用领域又比较窄。因为改性塑料这个行业应用的范围是极其的大,像汽车、家电、日用品、医疗等,非常非常多。发行人的产品,主要是用在电缆和电线行业,范围就多层次的缩小了。所以说这真的还是一个规模很小的市场。

同时同行业公司振华股份和中顺新材近期在大规模扩产,存在行业竞争加剧的风险。

这句话我倒不这么认为,如果一家企业被监管发现同行在扩产,就会构成上市障碍,我觉得这样也太不合理了。为啥呢?因为凡是这种偏成熟的行业,肯定都有人在做,都有人在扩产,这个应该也不能构成上市障碍。除非是科创板卡脖子,产品就你一家突破,可能没人去做。其他的板块,应该说都不是唯一的,同行要扩产,也不能说就会构成上市障碍,别人业绩就一定会下滑。

但是从这个能看出另外一层意思,这个行业应该是一个比较成熟的行业,因为多个同行都能做得出来,而且都在扩产,可以看出来这是一个偏成熟的行业了。

所以说我认为这个企业的创新性不太足,以及市场规模真的是小,这是关于行业层面的问题。

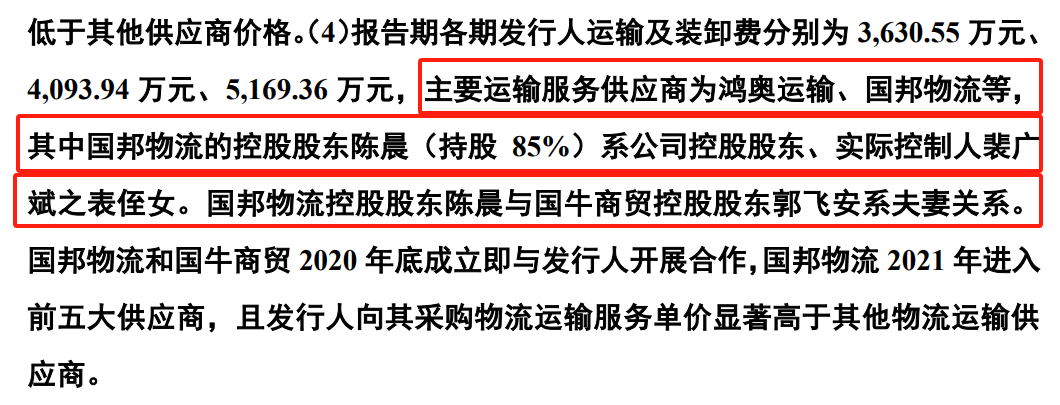

在规范性方面,其实也有一个小的问题,就是这家企业主要的运输供应商是关联方,也是实控人的亲戚。

大家以后要引起重视,就不要感觉我的运输采购服务也不多,有点关联交易,问题也不大,毕竟占总成本的比例确实不多。

但问题是现在IPO监管特别重视财务真实性,特别是收入的真实性,而收入的真实性,又非常依赖于运输方提供的运单。如果说你的运输供应商是你的关联方,监管更主要的考虑是会不会影响到收入的真实性。因为一个最关键的确认收入的依据是你的关联方,那你的关联方会不会配合你去造假呢?

所以说我认为这个事情虽然小,但是会构成一个收入内控的严重缺陷,大家一定要引起重视。未来在IPO的规范过程当中,我建议要杜绝销售和采购的运输商是关联方,这个大家一定要去杜绝掉。

这个企业我总结下来:

第一个是创新性可能没有得到认可;

第二个是市场规模真的是小;

第三个是在规范性方面,在收入的确认依据环节存在一个瑕疵。

那这个企业我们就讲这么多。